إدارة المخاطر في الأسواق المالية: كيف تحمي استثماراتك من تقلبات السوق؟

إدارة المخاطر في الأسواق المالية تعد إدارة المخاطر في الأسواق المالية حجر الزاوية للنجاح والاستمرارية، فهي ليست مجرد إجراء وقائي بل هي استراتيجية حاسمة لحماية الاستثمارات وتحقيق الأهداف المالية. تشمل هذه العملية تحديد المخاطر المحتملة، وتقييمها. ثم وضع خطط للحد من تأثيرها السلبي على المحافظ الاستثمارية.

ما معنى إدارة المخاطر في الأسواق المالية؟

تشير إدارة المخاطر في الأسواق المالية. إلى العمليات والإستراتيجيات التي تهدف إلى التنبؤ بالمخاطر المحتملة المرتبطة بالتقلبات السوقية، ومن ثم اتخاذ قرارات مالية تقلل من تأثير تلك المخاطر على الاستثمارات وباستخدام أدوات مثل التنويع والتحوط والتحليل الفني يمكن للمستثمرين مواجهة الظروف غير المتوقعة وتقليل الخسائر المحتملة، ومن جهة أخرى فإن المؤسسات لا تقتصر على إدارة المخاطر على مستوى السوق فقط بل تمتد لتشمل الجوانب الداخلية أيضًا.

- وهنا تبرز أهمية إدارة المخاطر المالية في المؤسسة الاقتصادية. والتي تعنى بتحليل الأوضاع المالية للمؤسسة والتعرف على مصادر التهديد سواء كانت ناتجة عن تغيرات أسعار الفائدة أو تقلبات سعر الصرف أو ضعف السيولة وبالتالي تُسهم الإدارة الفعالة للمخاطر في تعزيز الاستقرار المالي وتحقيق الأهداف طويلة المدى، ومن خلال التخطيط والتحليل المستمر تتمكن المؤسسات من مواجهة التحديات بثقة واستباقية.[1]

تعرف ايضا علي : استراتيجيات إدارة المخاطر أدوات القادة لاتخاذ قرارات آمنة

ما هي أنواع المخاطر المالية؟

تعد معرفة أنواع المخاطر المالية خطوة ضرورية لفهم طبيعة التحديات التي قد تواجه المؤسسات المالية والمستثمرين كما تسهم بشكل مباشر في تطبيق فعال لأساليب إدارة المخاطر في الأسواق المالية ويمكن تصنيف هذه المخاطر إلى عدة أنواع رئيسية من أبرزها:

- مخاطر السوق:

تنتج عن تقلبات أسعار الأصول مثل الأسهم أو السندات أو العملات وقد تؤدي إلى خسائر غير متوقعة في القيمة الاستثمارية.

- مخاطر الائتمان:

تحدث عند فشل أحد الأطراف في سداد التزاماته مما يؤثر سلبًا على السيولة وربحية المؤسسة.

- مخاطر السيولة:

تنشأ عندما تواجه المؤسسة صعوبة في تحويل الأصول إلى نقد لتغطية التزاماتها الفورية.

- مخاطر التشغيل:

تتعلق بالأخطاء الإدارية أو التقنية أو الاحتيال وقد تسبب خسائر كبيرة من داخل المؤسسة نفسها.

- مخاطر سعر الفائدة:

تظهر نتيجة تغيرات أسعار الفائدة ما يؤثر على تكلفة الاقتراض والعوائد الاستثمارية.

- مخاطر سعر الصرف:

تواجهها المؤسسات العاملة في الأسواق العالمية بسبب تقلبات أسعار العملات الأجنبية.

- وفي هذا السياق تبرز أهمية إدارة المخاطر المالية في البنوك حيث يتطلب الأمر وجود أنظمة رقابية دقيقة لضمان استقرار الأداء المالي وحماية أموال العملاء من أي تقلبات مفاجئة.[2]

تعرف ايضا علي : خطوات عملية لإدارة المخاطر: كيف تحمي مشروعك وتحقق أهدافك بثقة

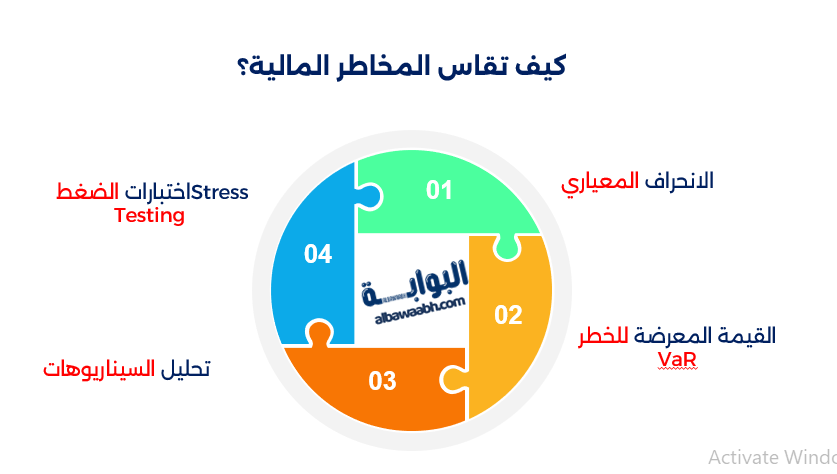

كيف تقاس المخاطر المالية؟

تعد عملية قياس المخاطر المالية خطوة أساسية لفهم حجم التهديدات التي قد تواجه الاستثمارات والمؤسسات مما يساعد على اتخاذ قرارات دقيقة ومبنية على معطيات واقعية، ومن خلال أدوات وتقنيات محددة يمكن تحديد مدى تعرض المؤسسة للخطر وتقدير التأثير المحتمل على أدائها المالي، وتستخدم هذه الأساليب بشكل متكامل ضمن إطار إدارة المخاطر في الأسواق المالية والذي يهدف إلى تحقيق توازن بين العائد المتوقع ومستوى المخاطرة المقبول.

من بين أبرز طرق قياس المخاطر:

- الانحراف المعياري:

يستخدم لقياس مدى تذبذب العوائد المتوقعة فكلما زاد الانحراف زادت درجة المخاطرة.

- القيمة المعرضة للخطر (VaR):

تقدر الحد الأقصى للخسارة المتوقعة خلال فترة زمنية محددة وبنسبة ثقة معينة.

- تحليل السيناريوهات:

يستخدم لمحاكاة مجموعة من الظروف المستقبلية لتقدير تأثيرها المحتمل على الأداء المالي.

- اختبارات الضغط (Stress Testing):

تقيم قدرة المؤسسة على الصمود أمام أحداث غير متوقعة أو أزمات مفاجئة.

- وفي هذا الإطار تبرز أهمية النماذج الحديثة في إدارة المخاطر المالية والتي تعتمد على تقنيات متقدمة مثل الذكاء الاصطناعي والتحليل الكمي لتقديم تقديرات أدق وتحسين قدرة المؤسسات على التنبؤ بالمخاطر والتعامل معها بفعالية في بيئة مالية معقدة ومتغيرة باستمرار.

تعرف ايضا علي : إدارة مخاطر الاستثمار استثمر بذكاء لا بمجازفة

ما هي مخاطر سوق الأسهم؟

تعد سوق الأسهم من أكثر الأسواق المالية تعرضًا للتقلبات مما يجعل فهم مخاطر سوق الأسهم أمرًا ضروريًا للمستثمرين والمؤسسات على حد سواء وتتنوع هذه المخاطر بين تقلبات الأسعار وتغيرات العوائد والتأثر بالأحداث الاقتصادية والسياسية، ومن أبرز هذه المخاطر: مخاطر السوق العامة الناتجة عن تغيرات الاقتصاد الكلي ومخاطر الشركة التي ترتبط بأداء شركة معينة بالإضافة إلى مخاطر السيولة التي قد تعيق بيع الأسهم في الوقت المناسب بالسعر المناسب.

- ومن هنا تبرز أهمية إدارة المخاطر في الأسواق المالية. كوسيلة لتقليل الخسائر المحتملة وتحقيق استقرار نسبي في القرارات الاستثمارية وبالانتقال إلى الجانب المؤسساتي فإن أحد أبرز أهداف إدارة المخاطر المالية هو التوازن بين المخاطرة والعائد والحفاظ على الموارد المالية من الخسائر المفاجئة، ولذلك فإن التعامل الواعي مع مخاطر سوق الأسهم يتطلب أدوات تحليل دقيقة واستراتيجيات مدروسة تحمي المستثمر من الخسائر غير المتوقعة.

تعرف ايضا علي : أخصائي إدارة المخاطر: الحارس الذكي لاستقرار المؤسسة ونجاحها

دروس من أزمات مالية سابقة في فهم أهمية إدارة المخاطر

شهد العالم العديد من الأزمات المالية التي كشفت عن مدى هشاشة الأنظمة الاقتصادية عندما تهمل أدوات الحماية والتخطيط السليم، ومن أبرز هذه الأزمات الأزمة المالية العالمية عام 2008 التي بدأت بانهيار سوق الرهن العقاري في الولايات المتحدة، وامتدت آثارها لتشمل الأسواق العالمية مما أدى إلى خسائر هائلة في رؤوس الأموال وإفلاس بنوك كبرى وارتفاع معدلات البطالة هذه التجربة وغيرها أبرزت بشكل واضح مدى أهمية وجود آليات فعالة لإدارة المخاطر.

ومن خلال تحليل ما حدث تبين أن غياب الرؤية الاستباقية والاعتماد المفرط على الائتمان وضعف الرقابة على المؤسسات المالية كانت من الأسباب الجوهرية لتفاقم الأزمة، ومن هنا جاءت الحاجة الملحة إلى تعزيز ثقافة إدارة المخاطر في الأسواق المالية. ليس فقط كأداة لتقليل الخسائر بل كعنصر استراتيجي أساسي في استقرار الأنظمة المالية.

- كما أن دروس الأزمات السابقة علمتنا أن تجاهل الإشارات التحذيرية يعد مخاطرة بحد ذاته، وأن المؤسسات التي تعتمد على نماذج تقييم مخاطر دقيقة، وتطبق سياسات مرنة كانت أكثر قدرة على الصمود وبالتالي فإن استيعاب تلك الدروس هو الأساس لبناء نظام مالي أكثر كفاءة ومرونة في المستقبل.

تعرف ايضا علي : إدارة الخطر بذكاء سر المؤسسات الناجحة في مواجهة التحديات

كيفية بناء خطة استثمارية قائمة على إدارة المخاطر

يعد بناء خطة استثمارية فعالة من الخطوات الأساسية لتحقيق الأهداف المالية على المدى الطويل. ولكن هذه الخطة لا تكتمل دون وجود استراتيجية واضحة لإدارة المخاطر فمع تقلبات الأسواق وتعدد الخيارات الاستثمارية يصبح من الضروري أن تكون القرارات مبنية على تحليل دقيق ووعي بالمخاطر المحتملة، ومن هنا تبرز أهمية دمج مفهوم إدارة المخاطر في الأسواق المالية. داخل الخطة الاستثمارية لضمان التوازن بين العائد والمخاطرة.

لبناء خطة استثمارية قائمة على المخاطر يجب أولًا تحديد الأهداف المالية بدقة سواء كانت قصيرة أو طويلة الأجل بعد ذلك يتم تقييم مستوى تحمل المخاطرة لدى المستثمر، وهو ما يساعد في اختيار الأدوات المالية المناسبة مثل الأسهم أو السندات أو الصناديق المتنوعة كما يجب الاعتماد على مبدأ تنويع الاستثمارات لتقليل التأثير السلبي لأي خسائر محتملة في أصل معين.

- بالإضافة إلى ذلك ينبغي متابعة الأداء بشكل دوري وتعديل الاستراتيجية عند الحاجة خاصة في حال تغير الظروف الاقتصادية أو الشخصية، وبهذا الأسلوب المتكامل تتحول الخطة الاستثمارية من مجرد توقعات عشوائية إلى منظومة مدروسة تمكن المستثمر من اتخاذ قرارات آمنة وذكية في سوق دائم التغير.

تعرف ايضا علي : مهام أخصائي إدارة المخاطر صانع الاستراتيجيات لحماية مؤسستك من التحديات

وفي الختام يمكن القول إن فهم مفهوم إدارة المخاطر في الأسواق المالية يعد أمرًا بالغ الأهمية في عالم تتسم تعاملاته بعدم اليقين والتقلب المستمر إذ أن القدرة على التنبؤ بالمخاطر وتحليلها واتخاذ قرارات مدروسة بشأنها تساهم بشكل مباشر في حماية رأس المال وتحقيق الاستقرار المالي، ومن خلال تطبيق أدوات واستراتيجيات مناسبة يمكن للمستثمرين والمؤسسات تقليل الخسائر المحتملة وتعزيز فرص النجاح.

المراجع

- InvestopediaWhat Is Risk Management in Finance, and Why Is It Important?_بتصرف

- Supermoney Financial Risk Explained: How It Works, Types, and Examples_بتصرف

مشاركة المقال

هل كان المقال مفيداً

الأكثر مشاهدة

ذات صلة

عناصر الأداء التنظيمي: الركائز الأساسية لنجاح المؤسسات

الفروق الجوهرية بين الإدارة التربوية والإدارة التعليمية والإدارة...

الإدارة والتخطيط التربوي

استثمار دولي تحليل الفرص والمخاطر في بيئات متعددة...

بوصلتك نحو النجاح: دليلك إلى أنواع الاستراتيجيات في...

إصلاح مؤسسي لا ينجح دون قيادة واضحة وثقافة...

كيف تحدد معايير نجاح المشروع وتحقق نتائج ملموسة؟

قسم الإدارة الصحية مناهج حديثة لتأهيل قيادات الرعاية...

مدخل إلى عالم مؤشرات الأسهم

تعريف التسويق الإلكتروني ولماذا هو ضروري لنجاح مشروعك؟

تعريف التخطيط التشغيلي: أساس النجاح في إدارة العمليات...

كيفية تطبيق نظم الجودة الحديثة

الفرق بين العضو المنتدب والرئيس التنفيذي من هو...

ماهو الفرق بين إدارة المخاطر وإدارة الأزمات ؟